年金は保険なので、必要金額で考える

ついつい、お得な受給年齢はいくつかな。なんて計算してしまいますよね。その考え方は正しいでしょうか?生命保険に入るときは、家族にいくら残したいと考えて加入しますよね?

いやー、生命保険のセールスに言われた通りに加入していたわ。というひとは、必要な金額に見直してください (´ー`)。

公的年金も保険ですから、あなたに必要な金額が貰えるところが最適な受給年齢です。平均年齢とか関係ないです。

働けるだけ働いて、そのあと貰う?

それでも良いですが、働けるだけ働いたあとの受給できる金額が、あなたに必要な金額かは確認しましょう。仕事を辞めてから、あれ?ちょっと足らないぞ(`・ω・´)となると再就職とか困るでしょう。

辞める前に受給できる金額を確認しましょう。

いくら必要か?

それは人によって違うので、自分の生活をチェックしてみてください。

月10万円で生活できるなら、10x12=120万円の年金を確保すればよいです。

公的年金以外の金融資産がない人は、1割くらい余裕を持たせると良いと思います。

金融資産が十分にあるひとは、節約すればギリ暮らせる金額でよいと思います。

公的年金の増やし方

若い世代であれば、厚生年金に加入できない場合は、国民年金基金が良いです。

民間の終身保険より、公的年金のほうが安心ですね。

もう既に引退時期の世代は、繰り下げ受給により年金額を増やすのがオススメです。

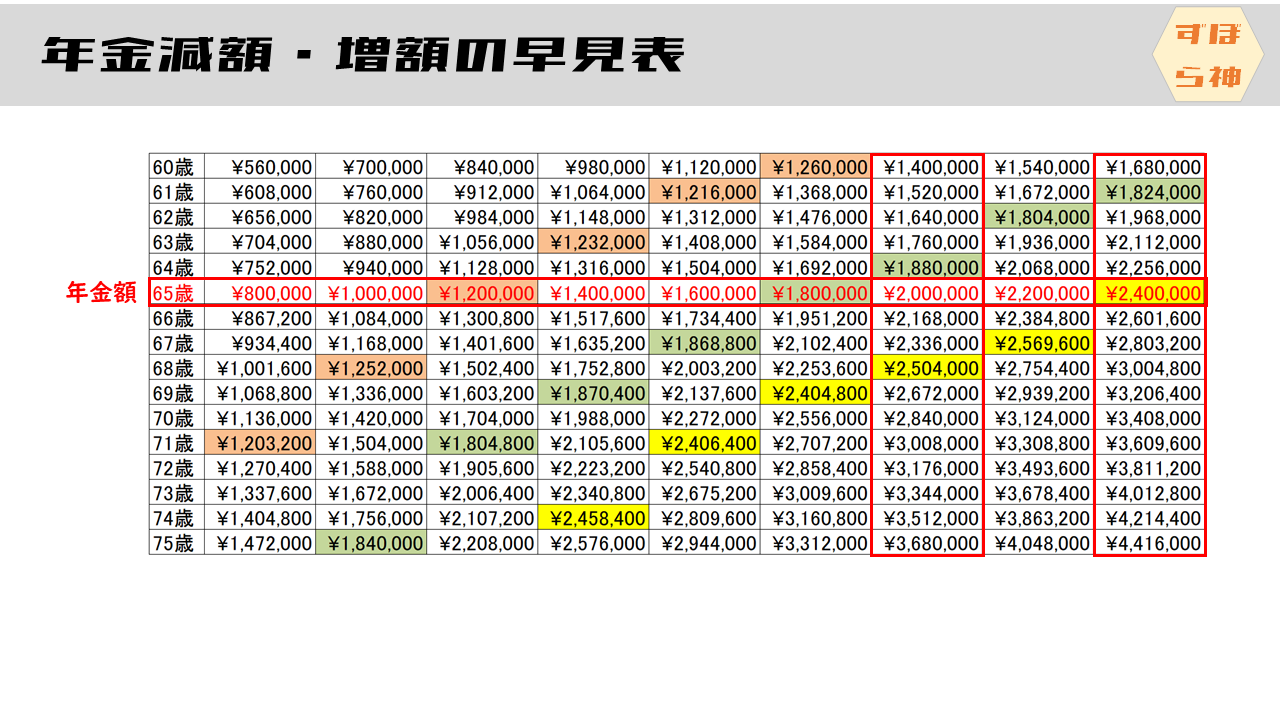

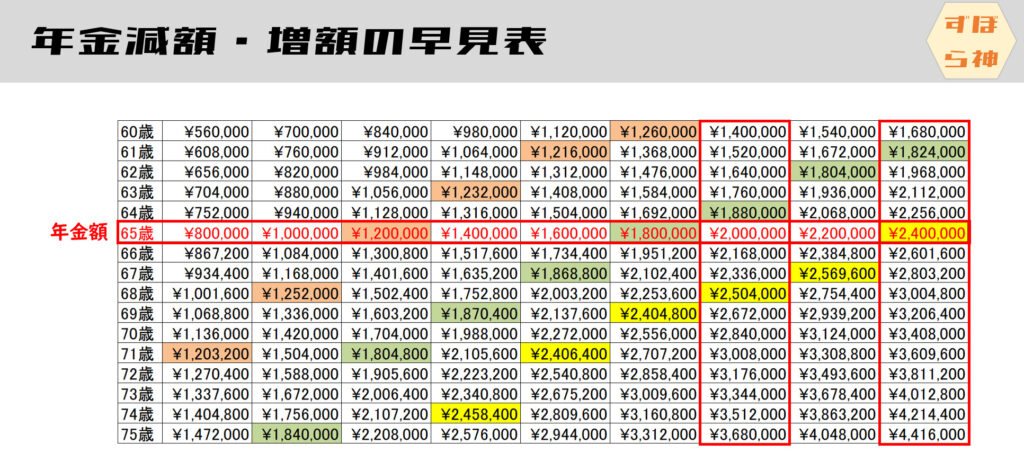

どれだけ繰り下げすればよいかは以下の早見表でみると簡単と思います。

■120万円の年金があればよい人のケース

国民年金 約80万円のひとなら、71歳まで働いて繰り下げすればよいです。

年金が180万円のうらやましいひとなら、60歳に繰り上げしても良いです。

5%~15%は社会保障費などで天引きされます。多少余裕をもって計画してくださいね。

国民年金だと75歳まで繰り下げても、年金147万円までしか増やせません。

それ以上必要だと思うひとは、若いうちから国民年金基金への加入を検討ください。

引退世代のコア・サテライト戦略

引退する世代は年金をコアとした、コアサテライト戦略が良いと考えています。

- 公的年金=コア資産(生活防衛資産)=節約した生活であれば暮らせる金額のコア資産

- 他の金融資産=サテライト資産(余裕費)

こう考えると、資産運用部分のリスクは現役世代とそれほど変える必要が無いと思いませんか?

サテライト資産が増えている確率の方が高いと思います。しかし、「たとえ大暴落が来ても、生活防衛資産で暮らせる節約生活をすればいいだけ」と思えば、気も楽ですよね。

まとめ

公的年金でお得な受給年齢を考えるのはナンセンスです!

あなたのリスク許容度で、必要な金額を保険できるように考えましょう!

ではまた!(`・ω・´)